近期京东方成都6代柔性OLED面板生产线量产。这是中国首条、全球第二条量产的6代柔性OLED面板线,打破了韩国企业在柔性OLED面板市场的垄断格局。OLED行业存在的两大趋势利于国内厂商崛起:第一,国内OLED投资持续加速,OLED产能向大陆转移;第二,相较LCD产业,国内OLED较国外厂商技术差距小,已具备量产及应用基础。

一、什么是OLED:

有机发光二极管(organiclight-emittingdiode,OLED)是一种由柯达公司开发并拥有专利的显示技术,这项技术使用有机聚合材料作为发光二极管中的半导体(semiconductor)材料。聚合材料可以是天然的,也可能是人工合成的,可能尺寸很大,也可能尺寸很小。蛋白质和DNA就是有机聚合物的例子。

OLED显示技术广泛的运用于手机、数码摄像机、DVD机、个人数字助理(PDA)、笔记本电脑、汽车音响和电视。OLED显示器很薄很轻,因为它不使用背光。OLED显示器还有一个最大为160度的宽屏视角,其工作电压为二到十伏特(volt,用V来表示)。

OLED具有轻薄、自主发光、批量(印刷)生产成本低等优点。OLED基本的材料包括空穴注入、空穴传输、发光层、电子传输、电子注入材料。器件基本特征是非常薄,总厚度不超过200nm,大概500多个OLED器件叠起来相当于人的一根头发的直径。正因为这样的厚度决定了OLED很多不同于LCD的特征,比如它可以做成柔性,还有它是主动发光的,与LCD需要背光也不一样,不需要背光。OLED的优点还包括可以用印刷的方法来制备,这样可以将生产成本降得非常低,也可以做到节能环保。因为打印制程是常温制程,不需要消耗非常多的电能,现在LCD,采用常规半导体工艺,一条G8.5生产线一年所消耗的电可达8.5亿,耗电量非常大。

市场前景:OLED已替代LCD成当前市场的主流

目前平板显示市场依旧是LCD占据主流,但OLED的占比在逐年提高,有不断挤压LCD市场的态势,特别是AMOLED。成熟的OLED技术显示效果、能耗以及制作成本都低于LCD,当前市场以LCD为主的原因在于核心技术掌控在少数海外企业手中,导致OLED产能难以快速爆发,这是由于OLED供给严重不足导致的市场无奈之选,特别是手机用的小尺寸AMOLED。从产业端来看,各大面板厂商花重金加速布局OLED产线,苹果作为手机潮流的引领者,更是揽下三星一年的产能来满足其Iphone8的OLED屏需求。因此随着17-19年全球OLED产线陆续量产。OLED将会快速提高其在显屏市场的渗透率。根据IHS预测,手机用AMOLED需求量从2015年的255百万片到2019年的750百万片,15-19年复合增长率为30%+。

OLED市场竞争格局:韩国垄断 中国追赶

韩国厂商三星、LGD凭借垄断性的技术与专利,分别占据了中小尺寸、大尺寸的绝对领导地位。2016年三星包揽了全球95%以上的市场份额,其量产经验丰富,有自主研发的蒸镀技术以及较高的良率,其生产设备多与上游设备提供商签订合作协议,能够占据设备厂商的产能,从而达到限制其他面板商进入的目的(比如OLED制作过程中极为重要的蒸镀设备,每年canon只能提供9台,而三星包揽了4台)。据Digitimes报道,三星显示器部门已经与苹果签署了两年的合约,将为iPhone提供曲面OLED屏幕,这笔大单价值90亿美元。目前三星已经逐渐退出其LCD的产能,将全部重心压在OLED,特别是柔性OLED上。LGD主要提供电视用大尺寸OLED,这一块目前的技术还尚未特别成熟,OLED电视成本依旧较高。OLED的高利润以及未来的发展前景,让各大面板厂商纷纷快速布局OLED生产线。而且下游的手机商也不愿自己的供应商是三星一家独大的格局,因此随着全球各大OLED生产线的逐渐量产,一家独大的格局将会逐渐改变。

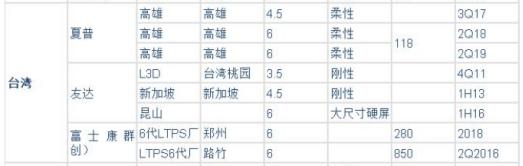

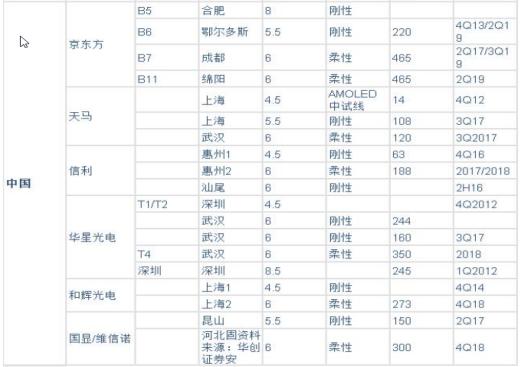

从上表中的全球未来OLED新增产能情况可以看出:新增的产能基本会在17年下半年到2019年逐渐释放;2017年之后新增生产线21条,其中用于制作柔性面板的有17条,柔性占据绝大多数,对于上游的原材料以及设备厂商来说,设计柔性材料的将会受益更大;全球OLED产能基本集中在韩日中台,而且中国厂商在OLED的投资以及新增的产线最多,在2019-2020年产线全部达产之后,到时韩国5.5代线以上生产线有11条,日本3条,台湾5条,而中国15条,因此中国有望改变韩日在面板的垄断地位,而对于国产上游原材料以及设备厂商来说也是机遇。

机构观点:OLED板块已经启动

天风证券表示,目前柔性OLED在供应方面,到2020年能贡献1亿片以上屏幕的企业,只有三星、京东方和LG,而其他企业受制于OLED产业资金和技术壁垒,无法快速赶上。在未来全球OLED企业竞争中,天风证券预计到2020年,京东方有望成为全球第二大的OLED小屏幕供应商。

海通证券表示,OLED最大的杀手锏是可实现柔性,柔性OLED显示发展方向为曲面→可折叠→可卷曲,目前柔性OLED形态以固定曲率的侧边弯曲为主,大大改善了手机屏幕外观,未来柔性OLED将进一步进化为可折叠甚至可卷曲的形态。预测2020年,中国OLED产能将占据全球产能28%左右,成为全球OLED供应第二极。京东方成都第6代柔性AMOLED生产线于今年5月11日点亮投产,并将于本月底实现量产;绵阳第6代柔性AMOLED生产线也已开工建设,这两条产线设计产能均为48K/月。而随着这两条柔性AMOLED产线陆续投产,将奠定京东方在柔性AMOLED领域的领先地位。长期乐观看待国内龙头OLED厂商全球地位持续增强。OLED行业存在的两大趋势利于国内厂商崛起:1)国内OLED投资持续加速,OLED产能向大陆转移;2)相较LCD产业,国内OLED较国外厂商技术差距小,已具备量产及应用基础。A股建议关注京东方A、深天马A、黑牛食品等。

中信建投表示,我国OLED面板企业位于国际第二梯队,未来崛起的可能性较大;国内面板企业的崛起将会带动国内材料企业的快速发展。OLED发光和传输材料重点关注万润股份、濮阳惠成、强力新材;水汽阻隔膜重点关注康得新、万顺股份;聚酰亚胺基材重点关注时代新材、丹邦科技。当前OLED行业正在快速释放,苹果iPhone X采用OLED和京东方B7厂柔性OLED面板线的量产是重量级催化剂,OLED板块已经启动。

五、OLED产业链个股名单全梳理

与LCD产业链一样,OLED面板产业链较长,设计零部件、产品多,技术路线多元。OLED 产业链包括上游原材料(ITO 玻璃、有机发光材料、驱动IC 等)、中游OLED 面板制造和模组组装、下游的显示应用领域。目前国内大量LCD 面板厂商转型OLED,但主要集中在面板制造环节,需要进口昂贵的设备和原材料。其中有机发光层材料是提升AMOLED性能和稳定成本。目前仅日本出光兴产、堡土谷化学、美国UDC 公司以及一些韩国公司可以批量供货有机发光材料。

OLED在材料制备、镀膜、背板选择、彩色显示等方面均存在多元化的技术实现方式。2015年全球OLED 市场总规模130亿美元,OLED有机材料约占据8%左右份额,约10亿美元,OLED中间体占据约15%份额对应约1.5亿美元,单体及粗单体8.5亿美元左右规模。

上游原材料市场基本垄断

OLED 产业链的上游包括材料制造、设备制造、零件组,中游包括面板制造、模组、驱动芯片等,下游包括各类终端应用。其中OLED 材料只占OLED 产品总成本的30%,而LCD 产品中,材料占据总成本的70%。在克服OLED 产品良率低下的问题后,OLED 有足够的成本下降空间,使之低于液晶显示设备。目前,国内还没有面向产业化的成套OLED 生产设备制造厂商,关键设备以及整套设备的系统化技术等都掌握在日本、韩国和欧洲企业手中。

日韩欧美厂商占据上游市场霸主地位。OLED上游材料领域是日韩欧美的天下,主要掌握在日本出光兴产、堡土谷化学、美国UDC 公司以及一些韩国公司的手中。日韩厂商主要生产小分子发光材料,欧美厂商主要生产高分子发光材料,其中日韩系厂商约占80%的市场份额。日本是重要的OLED 材料供应国家,其中住友化学和昭和电工生产的聚合物为OLED 的基础,出光兴产和三井化学则主要在小分子材料阵营。上游设备制造领域日本厂商Tokki和Ulvac 两家技术实力雄厚,在OLED 产线配套设备领域具有绝对地位。

有机发光材料通常分为三类:小分子材料、高分子材料和稀土类发光材料。目前,有机发光材料大致上可以分为以美国柯达、美国环宇显示技术公司、日本出光兴产等为首的小分子发光材料,和以英国剑桥显示技术(CDT)、日本住友化学等为首的高分子发光材料两大类。小分子与高分子发光材料在材料特性上各有千秋,但以现有技术发展来看,如考虑显示器的可靠性、电气特性以及生产稳定性,小分子发光材料仍处于领先地位,是目前最主要的有机发光材料应用体。

中游市场空间较大

在中游领域,三星、LG 等巨头把持中端面板方向。全球量产的OLED 显示面板地区主要以韩国为主,其中三星是目前全球最大的中小型OLED 屏幕生产商。LGD最先主攻方向为大尺寸OLED,鉴于小屏电子产品的发展态势,LGD 逐步加码中小尺寸OLED,中小屏将从本年二季度开始量产,并将逐步扩大产能。

韩国先驱报近日报道称,三星获得了一份为期3 年总值25.9 亿美元的合同,该厂商将自2017 年起向苹果供应5.5 英寸的OLED面板,如果未来苹果公司在其智能设备上广泛使用,OLED将超越LCD首次成为智能设备上使用最广的面板,OLED 的需求量有望大幅提升。目前市场上,AMOLED面板产能基本掌握在三星、LG、夏普、JDI等传统欧美日韩LCD厂商手中。然而近两年国内厂商产能占比逐渐上升,未来有望持续扩大占比。中国厂商京东方、天马、华星光电等厂商纷纷加码OLED 建设,有望在OLED 时代获得领先于台湾厂商的弯道超车机遇。Wits View预估2018年韩系面板厂的AMOLED产能占比将由今年的95%下滑至76%,中国面板厂则在资金充沛的优势下,有机会将产能占比由4%一举拉升至19%。

下游终端产品竞争激烈

OLED技术逐渐成为下游终端流行趋势,市场增速巨大。苹果公司或将在2017 年应用AMOLED 曲面屏于自家产品,这一消息将会给整个智能手机板块带强大的示范效应。而LG、三星、华为、OPPO、TCL 等国内外电子产品厂商都在2016 年加紧布局OLED 相关产业。除此之外,OLED 在电视、汽车和航天、可穿戴设备以及工业应用等方面依然有较大的增长潜力,其中IDTechEx预测, 2015 年至2025 年之间汽车航天领域OLED 年复合增长率达45%,发展前景广阔。

新一代显示OLED 前景广阔,国内国际机会众多。中国目前是全球最大的OLED 应用市场,其中45%以上的IT 产品与显示器件有关;中国内地的手机产量占全球产量的50%以上,而其他消费电子产品的产量占全球产量的一半以上。另外,绝大部分的上游材料配件如驱动IC、导电玻璃、封装玻璃、有机材料、精密掩模板等都需要从日本、韩国等国购买。相对来说我国国内厂商多集中于中下游面板、模组等领域。